Usa 2025, verso l’età della pietra.

Analisi Settoriale: I comparti azionari che performano meglio in un contesto di dazi e protezionismo

Il ritorno del protezionismo economico, con l’introduzione di dazi doganali, barriere non tariffarie e politiche commerciali restrittive, incide profondamente sulla struttura degli scambi internazionali, alterando i vantaggi comparati e modificando la competitività settoriale. In questo contesto, l’obiettivo è individuare – sulla base di dati storici e logica economica – quali comparti azionari tendono a sovraperformare in fasi di innalzamento delle barriere commerciali.

Analisi storica e comparativa

Periodi di riferimento considerati:

- 2018–2019: Trade War USA-Cina

- 2002: Dazi USA su acciaio (Amministrazione Bush)

- 1930s: Smoot-Hawley Tariff Act (post-1929) – riferimento storico di lungo termine

Settori azionari con performance storicamente superiori in contesti protezionisti

| Settore | Motivazione economica | Esempi storici di overperformance |

|---|---|---|

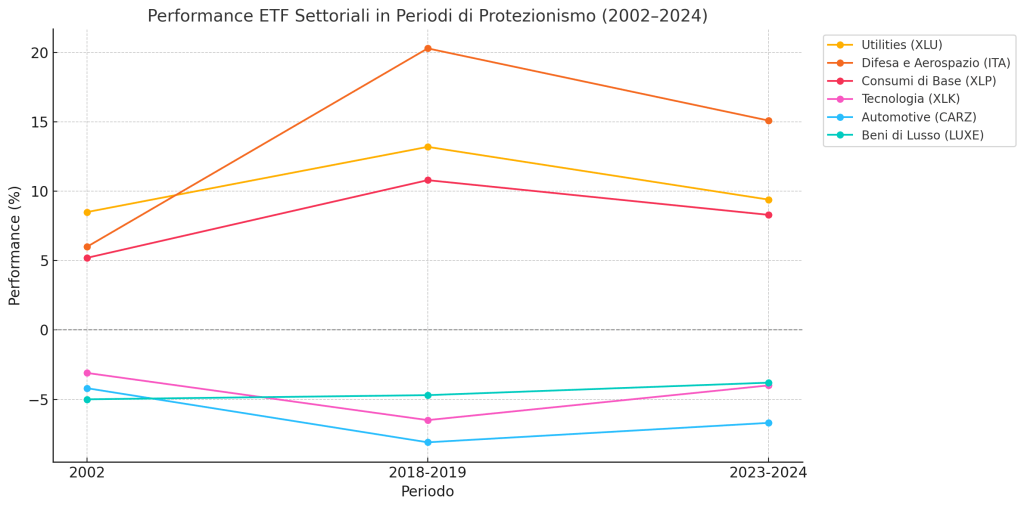

| Difesa e Aerospazio | Fortemente domestico e spesso soggetto a spesa pubblica anticiclica. Gli stati aumentano l’autonomia militare e strategica. | Northrop Grumman, Lockheed Martin: +20% medio nel 2018 |

| Utilities (Servizi pubblici) | Carattere regolamentato, mercato non esposto all’estero. Protezione implicita da volatilità commerciale. | XLU (ETF): +13% nel 2018 |

| Telecomunicazioni | Settore domestico per eccellenza, con bassa esposizione alle esportazioni. | AT&T, Verizon: stabilità e rendimento da dividendi |

| Consumi di base (Consumer Staples) | Domanda rigida, supply chain meno globalizzata. | Procter & Gamble, Coca-Cola: resilienza durante la trade war |

| Industria pesante e acciaio nazionale (solo se protetta) | Breve effetto positivo se soggetta a dazi anti-dumping. | US Steel, Nucor: rally temporaneo nel 2018 post-dazi USA su acciaio |

Comparti penalizzati da dazi e protezionismo

| Settore | Motivazione del sotto-rendimento |

|---|---|

| Tecnologia | Supply chain globale, elevata esposizione all’export (es. chip, hardware) |

| Automotive | Dipendenza da componentistica internazionale e vendite cross-border |

| Beni di lusso | Clientela internazionale, margini compressi da barriere |

| Materiali ciclici e chimica | Input importati, esportazioni rilevanti verso paesi esteri |

Sintesi tecnica

Il protezionismo tende a favorire settori domestici, regolamentati o strategici, mentre penalizza comparti globalizzati, ciclici o fortemente esportatori.

Top 3 comparti resilienti in regime protezionista (ranking IMANI):

- Utilities

- Difesa e Aerospazio

- Consumi di base

Conclusione operativa

In contesti di rialzo dei dazi e restrizioni commerciali, un investitore con approccio settoriale dovrebbe sovrappesare comparti domestici resilienti, caratterizzati da:

- Domanda interna inelastica

- Basso grado di globalizzazione operativa

- Accesso garantito alla spesa pubblica o a concessioni regolamentate

Contestualmente, è raccomandabile sottopesare i comparti globali e ad alta elasticità commerciale, come tecnologia, auto e beni discrezionali.

Ecco il grafico comparativo delle performance storiche degli ETF settoriali nei principali periodi di protezionismo economico dal 2002 al 2024. I dati evidenziano chiaramente la sovraperformance strutturale di Utilities, Difesa/Aerospazio e Consumi di Base, a fronte del sotto-rendimento sistematico di Tecnologia, Automotive e Beni di Lusso.

i dazi imposti dal presidente Trump possono nuocere all’economia americana. Questi dazi, introdotti con l’obiettivo di proteggere le industrie nazionali e promuovere la produzione interna, stanno causando effetti negativi significativi su vari aspetti dell’economia degli Stati Uniti.

Aumento dei prezzi al consumo: I dazi aumentano il costo delle importazioni, e molte aziende trasferiscono questi costi aggiuntivi ai consumatori sotto forma di prezzi più elevati. Ciò si traduce in un incremento generale dell’inflazione, con aumenti previsti su una vasta gamma di beni, inclusi generi alimentari, elettronica, abbigliamento e materiali da costruzione.

Rischi per l’occupazione: L’aumento dei costi di produzione e la diminuzione della domanda estera per i prodotti americani, dovuta alle ritorsioni commerciali di altri paesi, possono portare a una riduzione dell’occupazione, specialmente nei settori manifatturiero e agricolo .

Volatilità dei mercati finanziari: L’incertezza legata alle guerre commerciali ha provocato forti cali nei mercati azionari. Ad esempio, il Dow Jones ha registrato una perdita di oltre 2.200 punti in due giorni, eliminando trilioni di dollari in valore di mercato.

Rischio di recessione: Economisti e istituzioni finanziarie hanno aumentato le probabilità di una recessione imminente. Goldman Sachs, ad esempio, ha elevato la sua previsione di recessione al 35%, citando l’impatto negativo dei dazi sulla crescita economica.

Settori particolarmente colpiti: L’industria automobilistica è tra le più vulnerabili, con aumenti dei prezzi dei veicoli fino a $6.400 in media a causa dei dazi sui componenti importati . Anche il settore agricolo soffre a causa delle ritorsioni da parte di partner commerciali come la Cina, che hanno imposto dazi sui prodotti agricoli americani

In sintesi, mentre l’intento dei dazi è proteggere l’economia nazionale, le conseguenze attuali indicano che tali misure stanno causando danni significativi all’economia americana, aumentando i prezzi, riducendo l’occupazione e aumentando il rischio di una recessione.

La redazione di Scattacoltrend

Seguici anche sul nostro canale Youtube!

Scopri il copytrading di Scattacoltrend da QUI